Принципы принятия инвестиционных решений

Принятие инвестиционных решений по данному показателю производится следующим образом:

- если NPV > 0, то проект может быть принят;

- если NPV < 0, то проект отвергается;

- если NPV = 0, то проект имеет «нулевую прибыль»;

- для нескольких альтернативных проектов принимается тот проект, который имеет большее значение NPV, если оно положительное.

Под внутренней нормой доходности инвестиций понимают значение коэффициента дисконтирования, при котором NPV проекта равен 0, т.е. проект имеет «нулевую прибыль».

Смысл показателя следующий: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть связаны с данным проектом. Например, если проект полностью финансируется за счёт ссуды банка, то значение IRR показывает верхнее значение допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. Т.е. инвестор может принимать инвестиционные проекты, уровень рентабельности которых не ниже CC.

Расчет индекса рентабельности инвестиций является продолжением метода NPV. Если инвестиции осуществлены разовым вложением, то данный показатель рассчитывается по формуле:

где CFi – чистый денежный поток;

C – инвестиционные затраты;

r – ставка дисконтирования;

t – временной период реализации инвестиционного проекта;

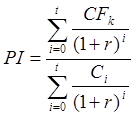

Если инвестиции представляют собой некоторый поток, то

где Ci - инвестиционные затраты в периоды i=1, …, t .

Принятие инвестиционных решений по данному показателю производится следующим образом:

- если PI > 1, то проект может быть принят;

- если PI < 1, то проект отвергается;

- если PI = 1, то проект имеет «нулевую прибыль».

В отличие от NPV, показатель PI является относительным показателем, и поэтому он удобен при выборе одного проекта из нескольких альтернативных, имеющих примерно одинаковый NPV, либо при формировании портфеля инвестиций с максимальным суммарным значением NPV.

При анализе альтернативных проектов критерии NPV, IRR и PI могут противоречить друг другу по двум основным причинам:

- величины денежных доходов альтернативных проектов могут существенно отличаться на один или несколько порядков;

- интенсивности денежных доходов проектов могут различаться по периодам: у одних они приходятся на первые, у других на последние периоды реализации проектов.

В случае противоречивых значений различных критериев, на практике рекомендуется брать за основу критерий NPV. Такая рекомендация может быть объяснена тем, что именно NVP характеризует прирост прибыли предприятия. Одним из основных недостатков критерия NPV является то, что он абсолютный показатель и поэтому не может дать информацию о резерве безопасности (прочности) проекта. Информацию о резерве безопасности дают критерии IRR и PI. Так при прочих равным условиях, чем больше IRR по сравнению с CC, тем больше резерв безопасности проекта [16].

Это интересно:

Формирование операционного цикла оборотных активов

Управление оборотными активами предприятия связано с конкретными особенностями формирования его операционного цикла. Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе, которого происходит смена отдельных их видов. Постоянный процесс этого оборота п ...

Эффективность использования оборотных средств

В системе мер, направленных на повышение эффективности работы предприятия и укрепление его финансового состояния, важное место занимают вопросы рационального использования оборотных средств. Проблема улучшения использования оборотных средств стала еще более актуальной в условиях формирования рыночн ...

Пути улучшения финансового состояния

В условиях рыночной экономики значительно возрастают роль и значение своевременного и качественного анализа финансового состояния предприятия и изыскание путей его укрепления, повышения финансовой устойчивости предприятия. Поиски путей улучшения финансового состояния являются одной из основных зада ...

Главные категории

- Главная

- Муниципальные финансы

- Финансовая система

- Управление денежными потоками

- Долгосрочная финансовая политика

- Государственный финансовый контроль

- Местные налоги и сборы

- Финансовая аналитика